Mandanten-Information Juli 2020

1. Juli 2020

Sehr geehrte Damen und Herren,

die Bundesregierung hat am 12. Juni 2020 mit dem Entwurf des Zweiten Corona-Steuerhilfegesetzes wesentliche Entscheidungen des Konjunktur- und Zukunftspakets getroffen. Damit sollen die Voraussetzungen geschaffen werden, um Deutschland aus der Corona-Krise zu führen. Kernpunkte sind die Senkung der Mehrwertsteuer sowie Entlastungen für Familien, Wirtschaft und Kommunen.

Neben Österreich, den Niederlanden, Luxemburg und Belgien wurde nun auch mit Frankreich für Grenzgänger eine Konsultationsvereinbarung getroffen. Damit sollen grenzüberschreitend tätige Arbeitnehmer im Hinblick auf die Maßnahmen zur Bekämpfung der COVID-19-Pandemie entlastet werden.

Zudem hat das Finanzgericht Münster entschieden, dass das Finanzamt die Corona-Soforthilfe nicht pfänden darf.

Außerdem erfahren Sie mehr über Werbungskosten bei berufsbedingtem Umzug und worauf bei Erstellung von Gutscheinen aus Gründen der Änderung des Umsatzsteuersatzes zu beachten ist.

Haben Sie Fragen zu den Artikeln dieser Ausgabe der Monatsinformationen oder zu anderen Themen? Bitte sprechen Sie uns an.

Wir beraten Sie gerne.

Ihr Kanzleiteam

Klinkenberg & Kloubert

Konjunktur- und Zukunftspaket als Folge der Corona-Krise

Die Regierungskoalition hat sich auf ein umfangreiches Konjunktur- und Zukunftspaket mit einem Volumen von 130 Milliarden Euro verständigt. Kernpunkte sind laut Bundesregierung die Senkung der Mehrwertsteuer sowie Entlastungen für Familien, Wirtschaft und Kommunen. Auf diese Eckpunkte hat sich die Regierungskoalition u. a. verständigt:

Absenkung der Mehrwertsteuer: Vom 1. Juli an bis zum 31. Dezember 2020 soll der Mehrwertsteuersatz von 19 % auf 16 % und der ermäßigte Satz von 7 % auf 5 % gesenkt werden.

Kinderbonus für Familien: Einmalig sollen Eltern 300 Euro pro Kind erhalten. Die Auszahlung erfolgt aus Gründen der Verwaltungsvereinfachung grundsätzlich in zwei gleichen Teilen von jeweils 150 Euro im September und Oktober 2020. Kinder, für die im September 2020 kein Anspruch auf Kindergeld besteht, werden ebenfalls berücksichtigt, wenn für sie in einem anderen Monat des Jahres 2020 ein Kindergeldanspruch besteht. Der Entlastungsbetrag für Alleinerziehende wird befristet auf zwei Jahre von derzeit 1.908 Euro auf 4.008 Euro für die Jahre 2020 und 2021 angehoben.

Gezielte Maßnahmen für Unternehmen: Einführung einer degressiven Abschreibung in Höhe von 25 %, höchstens das 2,5-fache der linearen Abschreibung, für bewegliche Wirtschaftsgüter des Anlagevermögens, die in den Jahren 2020 und 2021 angeschafft oder hergestellt werden.

Bei der Gewerbesteuer wird der Freibetrag für die Hinzurechnungstatbestände ab dem Erhebungszeitraum 2020 auf 200.000 Euro angehoben.

Erhöhung der maximalen jährlichen Bemessungsgrundlage der steuerlichen Forschungszulage von 2 auf 4 Mio. Euro im Zeitraum von 2020 bis 2025.

Die Fälligkeit der Einfuhrumsatzsteuer wird auf den 26. des zweiten auf die Einfuhr folgenden Monats verschoben.

Die in 2020 endenden Fristen für die Verwendung von Investitionsabzugsbeträgen nach § 7g EStG und auch die Reinvestitionsfristen des § 6b EStG werden um ein Jahr verlängert.

Der steuerliche Verlustrücktrag wird für die Jahre 2020 und 2021 auf 5 Mio. Euro bzw. 10 Mio. Euro (bei Zusammenveranlagung) erweitert. Der Verlustrücktrag kann unmittelbar finanzwirksam schon mit der Steuererklärung 2019 genutzt werden. Neben der Möglichkeit eines Pauschalansatzes in Höhe von

30 % kann auch ein höherer rücktragsfähiger Verlust anhand detaillierter Unterlagen (z. B. betriebswirtschaftlicher Auswertungen) nachgewiesen werden. Er kann nicht nur bei der Jahressteuerfestsetzung für 2019, sondern auch bei der Herabsetzung von Vorauszahlungen genutzt werden. Sollte sich im Rahmen der Jahressteuerfestsetzung für 2019 eine Nachzahlung aufgrund der herabgesetzten Vorauszahlungen wegen eines voraussichtlich erwarteten rücktragsfähigen Verlustes für 2020 ergeben, wird diese auf Antrag zinslos gestundet.

Themen der Ausgabe im Juli 2020

Corona-Krise

Informationen für Grenzpendler Deutschland/Frankreich

Das Bundesfinanzministerium hat nun auch eine Verständigungsvereinbarung zwischen Deutschland und Frankreich vom 13. Mai 2020 veröffentlicht, die die Besteuerung von Grenzpendlern nach Frankreich regelt. Es wurde u. a. vereinbart, dass die Arbeitstage, an denen die Grenzpendler aufgrund der Corona-Pandemie von ihrer Wohnung aus im Homeoffice arbeiten, keinen Einfluss auf die sog. 45-Tage-Regelung haben. Grenzgänger müssen grundsätzlich täglich an ihren Wohnsitz zurückkehren. Sie können den Grenzgänger-Status allerdings behalten, wenn sie an maximal 45 Tagen im gesamten Jahr bzw. an 20 % der Arbeitstage bei unterjähriger Beschäftigung nicht zurückkehren.

Für Arbeitnehmer, die grenzüberschreitend tätig sind, jedoch nicht unter die 45-Tage-Regelung fallen, können Arbeitstage, für die Arbeitslohn bezogen wird und an denen die unselbständige Arbeit nur aufgrund der COVID-19-Pandemie im Homeoffice ausgeübt wurde, als in dem Vertragsstaat verbrachte Arbeitstage gelten, in dem die grenzüberschreitend tätigen Arbeitnehmer die unselbständige Arbeit ohne diese Verordnungen oder Empfehlungen ausgeübt hätten.

Es muss eine Bescheinigung des Arbeitgebers über den Anteil der Homeoffice-Tage aufgrund der Corona-Pandemie vorgelegt werden. Die Vereinbarung gilt nur, soweit der Arbeitslohn, der auf die Arbeitstage im Homeoffice entfällt, von dem Vertragsstaat, in dem die grenzüberschreitend tätigen Arbeitnehmer die unselbständige Arbeit ohne der COVID-19-Pandemie ausgeübt hätten, tatsächlich besteuert wird.

Hinweis: Für Arbeitstage, die unabhängig von diesen Maßnahmen entweder im Homeoffice oder in einem Drittstaat verbracht worden wären, gilt diese Vereinbarung nicht. Insbesondere gilt sie nicht für Arbeitstage, die laut Arbeitsvertrag regelmäßig im Homeoffice ausgeübt werden.

Die Verständigungsvereinbarung ist am 14. Mai 2020 in Kraft getreten und findet auf Arbeitstage im Zeitraum vom 11. März 2020 bis zum 31. Mai 2020 Anwendung. Sie verlängert sich ab dem 31. Mai 2020 bis zum Ende des folgenden Kalendermonats, wenn sie nicht von der zuständigen Behörde eines der Vertragsstaaten mindestens eine Woche vor Beginn des jeweils folgenden Kalendermonats gekündigt wird.

Einkommensteuer

Kürzung des Betriebsausgabenabzugs für Schuldzinsen auf Überentnahmen

Nicht alle für betriebliche Verbindlichkeiten angefallenen Schuldzinsen können als Betriebsausgaben abgezogen werden. Fallen die Schuldzinsen jedoch wegen der Anschaffung/Herstellung von Anlagevermögensgegenständen an, ist der Abzug immer zulässig. Für andere Schuldzinsen, z. B. für ein betriebliches Girokonto, ist der Abzug jedoch begrenzt, wenn die Zinsen durch Überentnahmen entstanden sind.

Überentnahmen liegen dann vor, wenn im Wirtschaftsjahr die Entnahmen für nicht betriebliche Zwecke höher sind als der steuerliche Gewinn zuzüglich eventueller Einlagen. Bestehen also gleichzeitig Überentnahmen und sind Zinsaufwendungen angefallen, dann wird dem Gewinn ein Betrag von 6 % der Überentnahmen hinzugerechnet. Hat der Betrieb einen Verlust erwirtschaftet und sind gleichzeitig Entnahmen getätigt worden, bilden diese Entnahmen die Bemessungsgrundlage für die Hinzurechnung.

Die Überentnahmen werden für jedes Jahr ermittelt, ebenso auch die Unterentnahmen. Überentnahmen aus den Vorjahren werden den Beträgen des laufenden Jahres hinzugerechnet, Unterentnahmen werden mit Überentnahmen saldiert. Nur auf den jeweiligen Saldo am Ende des Wirtschaftsjahres wird der fiktive Zinssatz von 6 % berechnet. Die tatsächlich gezahlten Zinsen sind um einen Festbetrag von 2.050 Euro zu kürzen. Der danach verbleibende Betrag wird mit dem rechnerischen Hinzurechnungsbetrag verglichen und der niedrigere der beiden Beträge wird dann zum Gewinn hinzugerechnet. Diese Berechnung muss auch vorgenommen werden, wenn der Gewinn des Betriebs durch Einnahmen-Überschuss-Rechnung ermittelt wird. Dann müssen die Entnahmen/Einlagen besonders aufgezeichnet werden. Ein extra Feststellungsverfahren für die Fortführung der Überentnahmen über mehrere Jahre ist nicht vorgesehen.

Keine Berichtigung des Einkommensteuerbescheids bei fehlender Erfassung der ordnungs-gemäß erklärten Einkünfte

Ein Steuerpflichtiger erklärte seinem Finanzamt ordnungsgemäß u. a. Einkünfte in Höhe von 128.641 Euro aus selbständiger Arbeit. Beim Einscannen der Unterlagen im Veranlagungsbezirk des Finanzamts wurde die Anlage S zur Einkommensteuererklärung versehentlich übersehen, sodass eine Erfassung der Einkünfte aus selbständiger Arbeit des Klägers unterblieb. Nach maschineller Überprüfung der eingescannten Daten durch ein Risikomanagementsystem gingen im Veranlagungsbezirk mehrere Prüf- und Risikohinweise ein, die u. a. auf Einkünfte „des Ehemanns/der Ehefrau von weniger als 4.200 Euro“ hinwiesen und eine „personelle Prüfung“ des als „risikobehaftet“ eingestuften Falls vorsahen. Die Prüf- und Risikohinweise wurden von der zuständigen Sachbearbeiterin bearbeitet. Sie überprüfte aber nicht, ob die Einkünfte aus selbständiger Arbeit zutreffend im Einkommensteuerbescheid übernommen worden waren. Im Folgejahr wurde der Fehler erkannt und der Einkommensteuerbescheid berichtigt. Das Finanzgericht vertrat die Auffassung, dass das Finanzamt zur Berichtigung des Einkommensteuerbescheids berechtigt gewesen sei.

Der Bundesfinanzhof gab dem Steuerpflichtigen Recht. Laut der Abgabenordnung sei nur die Berichtigung von Schreibfehlern, Rechenfehlern und ähnlichen offenbaren Unrichtigkeiten (sog. mechanische Versehen) erlaubt, die beim Erlass des Einkommensteuerbescheids unterlaufen sind. Im vorliegenden Fall beruhe der fehlerhafte Einkommensteuerbescheid aber darauf, dass die zutreffende Höhe der im Bescheid angesetzten Einkünfte nicht aufgeklärt wurde, obwohl aufgrund der Risiko- und Prüfhinweise Zweifel an der Richtigkeit dieser Einkünfte bestanden hätten und deshalb eine weitere Sachaufklärung geboten gewesen wäre. Das schließe das Vorliegen eines bloß mechanischen Versehens und damit die Anwendung der Berichtigungsnorm aus.

Werbungskosten bei berufsbedingtem Umzug geltend machen

Wenn ein Wohnortwechsel beruflich veranlasst ist, können Umzugskosten als Werbungskosten geltend gemacht werden. Hierbei ist zwischen allgemeinen und sonstigen Kosten zu unterscheiden.

Allgemeine Kosten sind z. B. notwendige Reisekosten zur Umzugsvorbereitung, Kosten für den Umzug (Packen und Transport), doppelte Mietzahlungen für bis zu sechs Monate, ggf. Makler- und Besichtigungskosten. Die allgemeinen Kosten sind bei Vorlage von Quittungen und Belegen in voller Höhe abzugsfähig.

Für sonstige Kosten kann eine Pauschale genutzt werden, so bleiben die Einzelauflistung und Nachweise erspart. Die Umzugskostenpauschale umfasst Posten, wie Annoncen zur Wohnungssuche, Ummeldegebühren, Verpflegung für Umzugshelfer, anfallende Schönheitsreparaturen in der alten Wohnung etc. Seit dem 1. März 2020 gelten folgende Beträge: Singles: 820 Euro, Verheiratete/Lebenspartner/Alleinerziehende: 1.639 Euro, jede weitere, zum Haushalt gehörende Person: 361 Euro.

Neue Aktien aufgrund Unternehmensspaltung – keine Abgeltungsteuer

Ein Ehepaar, das Anteile an einem US-amerikanischen Unternehmen hielt, hatte geklagt. Das Unternehmen wurde im Jahr 2015 umbenannt und übertrug das Unternehmenskundengeschäft anschließend im Wege eines sog. Spin-Offs auf eine Tochtergesellschaft. Die Aktien wurden 1:1 getauscht. Zusätzlich erhielten die Anleger jeweils eine Aktie der Tochtergesellschaft, wofür die Bank des Klägers Abgeltungsteuer einbehielt. Das Finanzamt wollte die abgezogene Steuer bei der Einkommensteuererklärung nicht erstatten.

Das Finanzgericht München gab hingegen den Klägern Recht, denn die übernommenen Anteile seien steuerlich gesehen lediglich an die Stelle der bisherigen Anteile getreten. Es handle sich nicht um eine steuerpflichtige Sachausschüttung. Gegen das Urteil wurde Revision beim Bundesfinanzhof eingelegt.

Geldwerter Vorteil scheidet aus, wenn keine tatsächliche Pkw-Überführungsleistung erfolgt

Ein Automobilkonzern ermöglicht seinen Arbeitnehmern den Erwerb von selbst produzierten Fahrzeugen zu vergünstigten Konditionen. Fremden Endkunden werden vom Fahrzeugtyp abhängige Überführungskosten berechnet. Den Mitarbeitern berechnete der Arbeitgeber keine Überführungskosten. Das Finanzamt sah darin geldwerte Vorteile, die zu versteuern seien. Genauso sah es auch das Finanzgericht.

Der Bundesfinanzhof war anderer Meinung. Die Mitarbeiter hätten durch die Auslieferung der von ihnen verbilligt erworbenen Kfz keinen zusätzlichen geldwerten Vorteil im Sinne einer Überführung erlangt. Denn wenn eine Überführung tatsächlich nicht stattgefunden hat, sei den Mitarbeitern auch kein Vorteil zugeflossen. Überführungskosten würden erst für die Lieferung eines Fahrzeugs von einem Versandzentrum zu einer Niederlassung oder einem Händler anfallen und seien somit nicht Teil des Listenpreises für das Fahrzeug, sondern würden dem Endkunden separat in Rechnung gestellt.

Umsatzsteuer

Was durch die Änderung des Umsatzsteuersatzes beim Ausstellen von Gutscheinen zu beachten ist

Bei der Erstellung von Gutscheinen ist seit dem 1. Januar 2019 zwischen Einzweck- und Mehrzweckgutscheinen zu unterscheiden.

Ein Einzweckgutschein liegt vor, wenn die Verpflichtung besteht, den Gutschein als vollständige oder teilweise Gegenleistung für eine Lieferung oder sonstige Leistung anzunehmen und der Liefergegenstand bzw. die sonstige Leistung, die Identität des leistenden Unternehmers und der Ort der Lieferung oder sonstigen Leistung bereits bei Ausgabe des Gutscheins feststehen. In diesem Fall hat die Besteuerung der aufgrund des Gutscheins (später) zu erbringenden Leistung bereits bei Ausgabe des Gutscheins zu dem in diesem Zeitpunkt gültigen Steuersatz zu erfolgen. Die spätere Leistungserbringung ist aus umsatzsteuerrechtlicher Sicht irrelevant, es ergeben sich insofern keine Änderungen. Fehlt eine der genannten Angaben bzw. ist diese noch unbestimmt, liegt ein Mehrzweckgutschein vor und die zu erbringende Leistung ist erst in dem Zeitpunkt zu besteuern, in dem die Einlösung des Gutscheins erfolgt.

Nicht nur aus Gründen der Änderung des Steuersatzes empfiehlt es sich bei Ausstellung eines Gutscheins darauf zu achten, dass ein Mehrzweckgutschein vorliegt, sodass erst bei tatsächlicher Leistungserbringung im Einlösungszeitpunkt die Umsatzsteuer entsteht. Im Einzelfall kann es allerdings empfehlenswert sein, Einzweckgutscheine noch zum 16 %-igen bzw. 5 %-igen Steuersatz ab 1. Juli 2020 auszustellen, bevor ab 1. Januar 2021 der Steuersatz wieder angehoben wird.

Haftung einer Bank bei Zahlungseingängen auf überzogenem Konto für die im Zahlungsbetrag enthaltene Umsatzsteuer

Das Finanzgericht Münster entschied, dass die Bank für die im Zahlungsbetrag enthaltene Umsatzsteuer haftet, wenn auf einem Kontokorrentkonto des Steuerschuldners nach Überschreitung des vereinbarten Kreditrahmens Gutschriften aus zuvor an die Bank abgetretenen Forderungen eingehen.

Die Klägerin war eine Bank, bei der eine GmbH mehrere Kontokorrentkonten unterhielt. Auf diesen Konten gingen Zahlungen aus diversen Ausgangsrechnungen aus den Voranmeldungszeiträumen Juli und August 2007 ein, die die GmbH zuvor an die Klägerin abgetreten hatte. Die Konten waren über die vereinbarte Kreditlinie hinaus belastet. Die Umsatzsteuer für Juli und August 2007 zahlte die GmbH aufgrund zwischenzeitlich eingetretener Insolvenz nicht. Das Finanzamt nahm die Klägerin für die in den auf den Konten der GmbH eingegangenen Forderungen enthaltenen Umsatzsteuerbeträge in Haftung. Die Beträge seien aufgrund der Kontoüberziehungen als von der Klägerin vereinnahmt anzusehen. Das Finanzgericht Münster wies die Klage ab, denn die Klägerin habe schließlich Zahlungen aus den abgetretenen Forderungen vereinnahmt.

Verfahrensrecht

Finanzamt darf Corona-Soforthilfe nicht pfänden

Der Antragsteller in einem Verfahren des vorläufigen Rechtsschutzes betreibt einen Reparaturservice und erzielt hieraus Einkünfte aus Gewerbebetrieb. Wegen der Corona-Pandemie war es ihm nicht möglich, Reparaturaufträge zu erhalten. Er beantragte deshalb am 27. März 2020 zur Aufrechterhaltung seines Gewerbebetriebs eine Corona-Soforthilfe i. H. v. 9.000 Euro, die mit Bescheid vom selben Tag von der Bezirksregierung bewilligt und auf sein Girokonto überwiesen wurde. Da dieses Konto mit einer im November 2019 vom Finanzamt ausgebrachten Pfändungs- und Einziehungsverfügung wegen Umsatzsteuerschulden aus den Jahren 2017 bis 2019 belastet war, verweigerte die Bank die Auszahlung der Corona-Soforthilfe. Der Antragsteller begehrte deshalb die einstweilige Einstellung der Pfändung des Girokontos.

Das Finanzgericht Münster gab dem Antrag statt. Für den gerichtlichen Antrag bestehe ein Rechtsschutzbedürfnis, weil die Corona-Soforthilfe nicht von den zivilrechtlichen Pfändungsschutzregelungen erfasst werde. Durch eine Pfändung des Girokonto-Guthabens, das durch den Billigkeitszuschuss in Form der Corona-Soforthilfe erhöht worden sei, werde die Zweckbindung dieses Billigkeitszuschusses beeinträchtigt. Die Corona-Soforthilfe erfolge ausschließlich zur Milderung der finanziellen Notlagen des betroffenen Unternehmens im Zusammenhang mit der

COVID-19-Pandemie. Sie diene nicht der Befriedigung von Gläubigeransprüchen, die vor dem 1. März 2020 entstanden seien und somit nicht dem Zweck, die vor dem 1. März 2020 entstandenen Ansprüche des Finanzamts zu befriedigen. Da die Corona-Soforthilfe für einen Zeitraum von drei Monaten bewilligt worden sei, sei die Vollstreckung bis zum 27. Juni 2020 einstweilen einzustellen.

Zivilrecht

Werbende Angaben im Exposé einer Immobilie stellen keine Beschaffenheitsgarantie dar

Ein Immobilien-Verkäufer hatte sein Hausgrundstück verkauft und dabei Sachmängelansprüche ausgeschlossen. Das Gebäude wurde 1920 gebaut und war im Kaufvertrag als sanierungsbedürftig beschrieben. Im Exposé hieß es allerdings, das Haus sei „mit wenigen Handgriffen bereit, neue Besitzer zu beherbergen“. Nach dem Verkauf stellte sich allerdings heraus, dass es nicht nur weniger Handgriffe, sondern einer grundlegenden Sanierung bedurfte.

Das Oberlandesgericht Dresden entschied, dass der Käufer hier keine Ansprüche aus Gewährleistungsrechten hat. Die Angaben im Exposé würden keine Beschaffenheitsgarantie bezüglich des Wohn- und Sanierungszustandes des Hauses darstellen. Die Aussagen hätten nicht als konkrete Zustandsbeschreibung, sondern als inhaltsleere Floskel verstanden werden können, da sie rein werblicher Natur waren. Es liege auch keine Arglist des Verkäufers vor. Dass das Gebäude mit wenigen Handgriffen bereit sei, neue Besitzer zu beherbergen, sei grundsätzlich nicht falsch, denn der Verkäufer habe das Objekt bis zur Übergabe bewohnt.

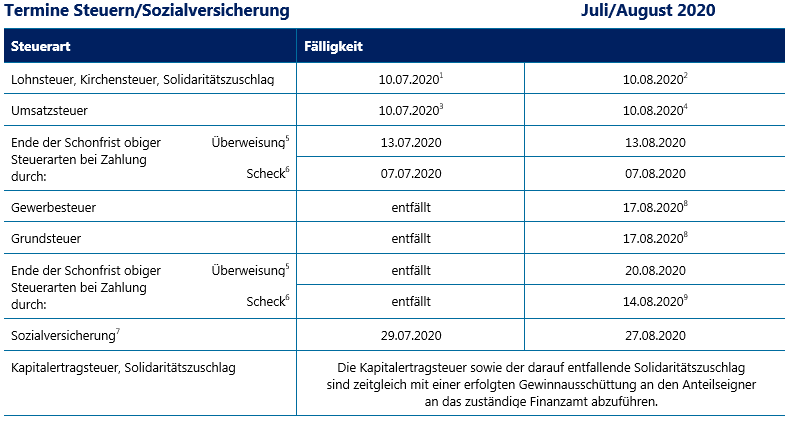

1 Für den abgelaufenen Monat, bei Vierteljahreszahlern für das abgelaufene Kalendervierteljahr.

2 Für den abgelaufenen Monat.

3 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern ohne Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

4 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern mit Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

5 Umsatzsteuervoranmeldungen und Lohnsteueranmeldungen müssen grundsätzlich bis zum 10. des dem Anmeldungszeitraum folgenden Monats (auf elektronischem Weg) abgegeben werden. Fällt der 10. auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag der Stichtag. Bei einer Säumnis der Zahlung bis zu drei Tagen werden keine Säumniszuschläge erhoben. Eine Überweisung muss so frühzeitig erfolgen, dass die Wertstellung auf dem Konto des Finanzamts am Tag der Fälligkeit erfolgt.

6 Bei Zahlung durch Scheck ist zu beachten, dass die Zahlung erst drei Tage nach Eingang des Schecks beim Finanzamt als erfolgt gilt. Es sollte stattdessen eine Einzugsermächtigung erteilt werden.

7 Die Sozialversicherungsbeiträge sind einheitlich am drittletzten Bankarbeitstag des laufenden Monats fällig. Um Säumniszuschläge zu vermeiden, empfiehlt sich das Lastschriftverfahren. Bei allen Krankenkassen gilt ein einheitlicher Abgabetermin für die Beitragsnachweise. Diese müssen der jeweiligen Einzugsstelle bis spätestens zwei Arbeitstage vor Fälligkeit (d. h. am 27.07.2020/25.08.2020, jeweils 0 Uhr) vorliegen. Regionale Besonderheiten bzgl. der Fälligkeiten sind ggf. zu beachten. Wird die Lohnbuchführung durch extern Beauftragte erledigt, sollten die Lohn- und Gehaltsdaten etwa zehn Tage vor dem Fälligkeitstermin an den Beauftragten übermittelt werden. Dies gilt insbesondere, wenn die Fälligkeit auf einen Montag oder auf einen Tag nach Feiertagen fällt.

8 In den Bundesländern und Regionen, in denen der 15.08.2020 ein gesetzlicher Feiertag (Mariä Himmelfahrt) ist, wird die Steuer am 17.08.2020 fällig.

9 In den Bundesländern und Regionen, in denen der 15.08.2020 ein gesetzlicher Feiertag (Mariä Himmelfahrt) ist, endet die Schonfrist am 14.08.2020

Impressum

© 2024 Alle Rechte, insbesondere das Verlagsrecht, allein beim Herausgeber DATEV eG, 90329 Nürnberg (Verlag). Die Inhalte wurden mit größter Sorgfalt erstellt, erheben keinen Anspruch auf eine vollständige Darstellung und ersetzen nicht die Prüfung und Beratung im Einzelfall.

Die enthaltenen Beiträge und Abbildungen sind urheberrechtlich geschützt. Die Verwendung der Inhalte und Bilder im Kontext dieser Mandanten-Monatsinformation erfolgt mit Einwilligung der DATEV eG.